Buchempfehlung „Der Triumph der Ungerechtigkeit“. Steuern und Ungleichheit im 21. Jahrhundert. Von Emmanuel Saez und Gabriel Zucman, Suhrkamp Verlag 2020

von Helmuth Weiss

Die Schere zwischen Arm und Reich öffnet sich in fast allen Ländern immer weiter. Diese Entwicklung gilt es zu stoppen. Nicht zuletzt vor dem Hintergrund der sich entwickelnden Wirtschaftskrise ab 2020 wird es von allergrößter Bedeutung sein, dass nicht erneut die unteren Bevölkerungsschichten zur Kasse gebeten werden. Die beiden Autoren Emanuel Saez und Gabriel Zucman liefern dazu brauchbare Ansätze.

Das Buch von Emmanuel Saez und Grabriel Zucman beschäftigt sich mit Entwicklungstendenzen der Ungleichheit in den USA, hauptsächlich in den vergangenen Jahrzehnten. Die Veränderung dort ist dramatisch. Aber was hat das mit uns hier in Deutschland bzw. Europa zu tun? Die Autoren vertreten dazu eine klare Position: „Immer mehr Menschen sind der Ansicht, dass die Wirtschaft in den entwickelten Ländern nicht zum Wohle der Arbeiter- und teilweise ebenso wenig zu dem der Mittelschicht funktioniert. Diese Auffassung wird vermutlich nirgends so vehement vertreten, und das aus guten Gründen, wie in den Vereinigten Staaten, wo das Einkommen der Arbeiterschicht seit 1980 stagniert. Sie haben richtig gelesen: seit 1980 stagniert. Wo die Lebenserwartung fällt, wo die Ultrareichen weniger Steuern zahlen als Lehrer und einfache Angestellte und wo junge Erwachsene ihr Erwerbsleben mit enormen Schulden beginnen. Europa hat bisher noch keinen so gravierenden Anstieg der Ungleichheit erlebt wie die USA. Doch es wäre ein schwerer Fehler, mit dem Handeln zu warten, bis die Lage so dramatisch ist wie in den Vereinigten Staaten.“ Und weiter: „ Wie wir auf den folgenden Seiten zeigen werden, bietet die Geschichte der USA so etwas wie ein Panorama der Möglichkeiten, sowohl guter als auch schlechter. Wenn wir Europäer jene antiegalitären und oligarchischen Tendenzen vermeiden wollen, die Donald Trump ins Weiße Haus gebracht haben, dann ist es ratsam, diese Geschichte zu studieren. Und wenn wir über Lösungen für die Alte Welt nachdenken wollen, dann sollten wir sehr genau verfolgen, was derzeit in den USA geschieht.“

"Wenn wir Europäer jene antiegalitären und oligarchischen Tendenzen vermeiden wollen, die Donald Trump ins Weiße Haus gebracht haben, dann ist es ratsam, diese Geschichte zu studieren. Und wenn wir über Lösungen für die Alte Welt nachdenken wollen, dann sollten wir sehr genau verfolgen, was derzeit in den USA geschieht.""

Die Steuerungerechtigkeit hat in den USA ein nie dagewesenes Ausmaß erreicht: „ Werfen wir also einen Blick auf all das: Im Jahr 1970 zahlten die reichsten US-Amerikaner über 50 Prozent ihres Einkommens an Steuern (alle Steuerarten zusammengefasst), doppelt so viel wie die Angehörigen der Arbeiterschicht. Infolge der Trump'schen Steuerreform zahlten Milliardäre im Jahr 2018 zum ersten Mal in den vergangenen 100 Jahren weniger Steuern als Stahlarbeiter, Lehrer und Rentner. Die Steuerbelastung der Reichen wurde auf ein Niveau zurückgeschraubt, das letztmals in der ersten Dekade des 20. Jahrhunderts zu beobachten war, als der Staatsapparat nur ein Viertel seines heutigen Umfangs hatte. Es ist, als ob ein ganzes Jahrhundert Geschichte der Steuerpolitik ausradiert worden wäre.“

Die beiden Autoren wollen in ihrem Buch den Nachweis erbringen, wie sich diese Steuerungerechtigkeit hier und heute beseitigen lässt. Und dies ungeachtet aller Vorbehalte, die selbst in Kreisen der Linken vorherrschen, nämlich dass in Zeiten von Internationalisierung und Globalisierung von Finanz- und Warenströmen es mehr oder weniger unmöglich sei, internationale Konzerne wirkungsvoll zu besteuern. Ein anhaltender Steuerwettbewerb, wie wir ihn auch unter den EU-Mitgliedsstaaten kennen, lasse nationalstaatliches Handeln obsolet werden, so eines der häufig angeführten Argumente.

Die Autoren verweisen zunächst darauf, wie staatliches Handeln in der Vergangenheit erfolgreich über eine strikte Steuerpolitik das wirtschaftliche Geschehen positiv beeinflusst hat: „ In den dreißiger Jahren führten amerikanische Politiker für die Höchstverdiener Spitzensteuersätze von 90 Prozent ein. Unternehmensgewinne wurden mit 50 und große Nachlässe mit fast 80 Prozent besteuert. Mit den auf diese Weise erzielten Einnahmen errichteten die USA jene Schulen, die ihre Menschen produktiv und erfolgreich gemacht haben, und finanzierten jene öffentlichen Universitäten, um die sie der Rest der Welt bis zum heutigen Tag beneidet.“

Und heute ? „ Die Kapitalsteuern machen zusammengenommen etwas mehr als 4 Prozent des Nationaleinkommens aus. Da der Gesamtstrom der Kapitalerträge allerdings ungefähr 30 Prozent des US-amerikanischen Nationaleinkommens ausmacht, entsprechen die Kapitalsteuern einem durchschnittlichen Steuersatz von etwa 13 Prozent (4 dividiert durch 30 Prozent) auf Kapitaleinkünfte.“ Demgegenüber machen die Steuern aller Einwohner der USA 2019 ca. 28 % des Nationaleinkommens aus, vor allem die am schlechtesten gestellten Amerikaner tragen eine große Steuerlast.

Hinzu kommt, dass die Körperschaftssteuer kaum noch existent ist, sie wurde 2018 von 35 auf 21 % gesenkt. „ Der Faktor, der das US-Steuersystem untergräbt, ist einfach auszumachen: Kapitalerträge werden mehr und mehr von Steuern befreit. Dieser Prozess verläuft nicht einheitlich – einige Kapitalsteuern verschwinden schneller als andere. Die Gewinne großer multinationaler Konzerne werden weniger stark mit Steuern belastet als die einheimischer Unternehmen. Dividenden werden weniger stark besteuert als Zinserträge. Je nach der Zusammensetzung ihres Vermögens profitieren die Reichen daher in unterschiedlichem Maße.“ Allein ein neuer Steuersatz für die wenigen Superreichen würde schon bemerkenswerte ökonomische Spielräume eröffnen: „ Selbst wenn man nur das oberste Ende der Einkommensskala betrachtet, wo die Steuern regressiv werden, geht es um wahnsinnig viel. Die obersten 0,001 Prozent zahlen gegenwärtig 25 Prozent ihres Einkommens an Steuern. Ihren Steuersatz auf 50 Prozent zu verdoppeln würde unter ansonsten gleichbleibenden Bedingungen zu über 100 Milliarden Dollar Mehreinnahmen pro Jahr führen. Das ist genug Geld, um das Einkommen nach Steuern jedes erwachsenen Angehörigen der Arbeiterschicht um 800 Dollar jährlich zu erhöhen, zum Beispiel indem man ihre Lohnsteuern senkt. Die extreme Einkommenskonzentration am oberen Ende bedeutet für die USA, dass die von den Superreichen gezahlten Steuern eine sehr große Rolle für die finanzielle Gesamtsituation des Staates spielen.“ Die 400 reichsten Amerikaner haben im Jahr 2018 erstmals in den vergangenen 100 Jahren niedrigere Steuersätze gezahlt als die Arbeiter.

Die 400 reichsten Amerikaner haben im Jahr 2018 erstmals in den vergangenen 100 Jahren niedrigere Steuersätze gezahlt als die Arbeiter.

Bereits in den 80er Jahren hatte Ronald Reagan mit 28 % den niedrigsten Spitzensteuersatz der industrialisierten Welt durchgesetzt – dabei muss daran erinnert werden, dass diesem Gesetz die Demokraten Ted Kennedy, Al Gore, John Kerry und Joe Biden zustimmten (Annahme im Senat mit 97 gegen 3 Stimmen !).

Zurecht verweisen Saez und Zuckman darauf, dass es nicht nur einer effizienten Steuergesetzgebung bedarf, sondern dass das Wertesystem der Gesellschaft von der Überzeugung geprägt sein muss, dass das kollektive, über den Staat vermittelte Handeln unerlässlich ist für das Wohlergehen der Gesellschaft.

Steuerhinterziehung lässt sich in allen Gesellschaftsschichten beobachten, aber in unterschiedlichem Ausmaß. „ Der Anteil der zwar geschuldeten, aber nicht gezahlten Steuern liegt fast überall in der Einkommensverteilung, von der Arbeiter- bis zur oberen Mittelschicht, stabil bei etwas über 10 Prozent, bevor er bei den Ultrareichen auf fast 25 Prozent ansteigt.“ Das liegt nicht zuletzt an einer gigantischen Steuerhinterziehungsindustrie mit hunderttausenden von Unternehmen in Offshore-Finanzzentren, in die die Gewinne verschoben werden.

Als Beispiel wird Google angeführt: „ In nur einem Jahr, nämlich 2017 (dem letzten Jahr, für das Daten verfügbar sind), erzielte Google Holdings auf den Bermudas einen Umsatz von 22,7 Milliarden Dollar. Wie das? Weil diese Firma die rechtmäßige Eigentümerin einiger der wertvollsten Google-Technologien ist. Google Holdings lizenziert das Nutzungsrecht an seiner Technologie an die Tochtergesellschaften von Google in ganz Europa. (Ein ähnliches Verfahren wird in Asien verwendet, wo Singapur die Rolle der Bermudas spielt.) Googles Tochtergesellschaften in Deutschland oder Frankreich zahlen Lizenzgebühren in Milliardenhöhe an Google Holdings für das Recht, die Technologie »von den Bermudas« zu nutzen. In der Folge schrumpft die Steuerbemessungsgrundlage in Deutschland und Frankreich, während sie sich auf den Bermudas um denselben Betrag vergrößert. Der Körperschaftsteuersatz auf den Bermudas? Null Prozent.“

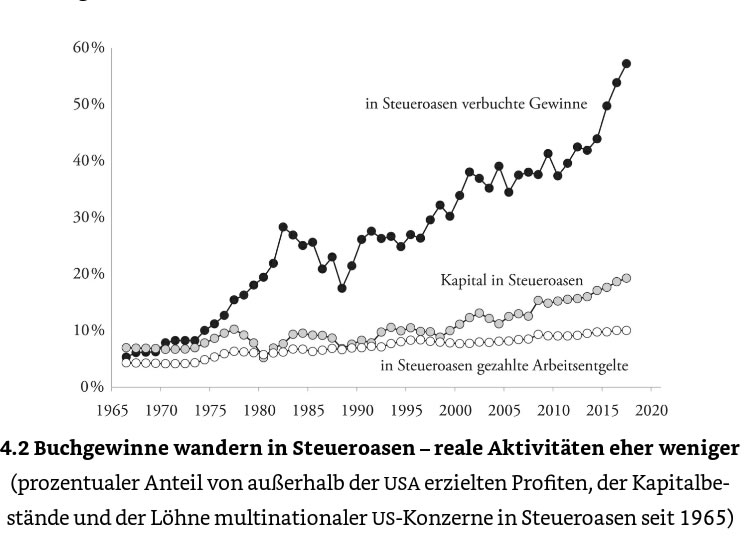

Insgesamt kommen die Autoren in ihren Berechnungen zum Schluss, dass 40 % der Gewinne multinationaler Konzerne in Steueroasen verschoben werden. „ Eine aktuelle Studie schätzt, dass weltweit 40 Prozent aller multinationalen Gewinne – solcher also, die Unternehmen außerhalb des Landes erzielen, in dem sie registriert sind, zum Beispiel die, die Apple außerhalb der Vereinigten Staaten oder Volkswagen außerhalb Deutschlands erzielt – heute in Steueroasen verbucht werden. Das entspricht rund 800 Milliarden Dollar an Einkommen, das in den Vereinigten Staaten, in Frankreich oder Brasilien erzielt und am Ende auf den Kaimaninseln, in Luxemburg oder Singapur verbucht und besteuert wird, und zwar in der Regel zu Sätzen zwischen fünf und zehn Prozent. In diesem Krieg aller Multis gegen alle Staaten sind die US-amerikanischen Konzerne offenbar am dreistesten: Sie verschieben nicht 40 (was dem weltweiten Durchschnitt entspricht), sondern sogar 60 Prozent ihrer ausländischen Gewinne jedes Jahr in Offshore-Steueroasen. Multinationale Unternehmen aus allen Wirtschaftsbereichen praktizieren diese Gewinnverschiebung.“

Eine aktuelle Studie schätzt, dass weltweit 40 Prozent aller multinationalen Gewinne – solcher also, die Unternehmen außerhalb des Landes erzielen, in dem sie registriert sind, zum Beispiel die, die Apple außerhalb der Vereinigten Staaten oder Volkswagen außerhalb Deutschlands erzielt – heute in Steueroasen verbucht werden.

Geht man zurück in die Geschichte der USA, so stellt sich die Frage, ob denn die Investitionen zurückgegangen sind in den Phasen, in denen das Kapital stärker besteuert wurde. Das hätte dann möglicherweise einen Einkommensverlust der Arbeitnehmer zur Folge. Doch die Autoren beantworten das mit einem klaren Nein, sie entdeckten in den letzten 100 Jahren keinen direkten Zusammenhang zwischen Kapitalbesteuerung und Kapitalbildung.

Eine weitere Beobachtung aus der Vergangenheit: die Unternehmen verlagern ihre Fabriken mehrheitlich nicht in Länder mit niedrigeren Steuern, sie verschieben lediglich die Buchgewinne in Steueroasen.

Eine der großen Fragen der Gegenwart ist also, kann angesichts internationaler Mobilität der Versuch gelingen ,multinationale Konzern stärker zu besteuern ? Ja, meinen die beiden Autoren.

Auch dann, wenn wie in Europa der Steuerwettbewerb vertraglich festgeschrieben ist und ein Land wie Luxemburg mit seinen vergleichsweise wenigen Einwohnern jegliche Harmonisierung der Steuersätze in der EU blockieren kann.

Die Autoren schlagen dazu einen Aktionsplan vor, der auf vier Säulen beruht: Vorbildlichkeit, Koordination, Abwehrmaßnahmen und Sanktionen gegen Trittbrettfahrer.

Mit Vorbildlichkeit meinen sie, dass jedes Land seine eigenen multinationalen Unternehmen überwachen sollte, also dafür sorgen, dass die Unternehmen zuhause ihren Anteil entrichten. Dafür sind nicht einmal Vereinbarungen mit Steueroasen nötig, auch internationale Verträge würden dadurch nicht gebrochen. Wenn also z.B. Apple auf Jersey nur 2 % Steuern zahlt, so könnten die USA die fehlenden 23 % einziehen ! Dasselbe gilt für andere Länder. Hunderte von Milliarden Euro könnten dadurch eingenommen werden.

Ein einheitlicher Mindeststeuersatz von 25 % z.B. der G-20-Länder, also die oben geforderte Koordination, würde dazu führen, dass über 90 % der weltweit erzielten Profite sofort mit 25 % oder mehr besteuert werden.

Ein einheitlicher Mindeststeuersatz von 25 % z.B. der G-20-Länder, also die oben geforderte Koordination, würde dazu führen, dass über 90 % der weltweit erzielten Profite sofort mit 25 % oder mehr besteuert werden.

Es wird darüber hinaus unumgänglich sein, Steueroasen zu sanktionieren, wie das die USA mit der Schweiz schon eindrucksvoll demonstriert haben.

Klar muss sein, dass die Reichen ganz anders besteuert werden müssen. „Laut Forbes besaß Buffett im Jahr 2015 ein Vermögen von 65,3 Milliarden Dollar. Wir kennen die genaue Rendite auf sein Vermögen nicht, aber nehmen einmal konservativ an, dass sie sich in jenem Jahr auf 5 Prozent belief. Sollte dies der Fall sein, dann betrug Buffetts Einkommen vor Steuern im Jahr 2015 mindestens 3,2 Milliarden Dollar (5 Prozent von 65,3 Milliarden Dollar). Von dieser Summe, so gab Buffett stolz bekannt, hatte er Bundeseinkommensteuern in Höhe von etwa 1,8 Millionen Dollar gezahlt. Rechnen Sie selbst: Während Trump damit prahlte, keine Steuern zu zahlen, konterte Buffett, dass er wirklich aus einem ganz anderen moralischen Holz geschnitzt sei – mit seinem effektiven Einkommensteuersatz von rund 0,055 Prozent.“ Die Autoren geben einen optimalen durchschnittlichen Steuersatz für die Reichen von 60 % an.

Um die Reichen und vor allem die Milliardäre gerechter zu besteuern fordern sie mehrere Elemente:

„Der richtige Weg, um die Reichen im 21. Jahrhundert zu besteuern – und insbesondere den optimalen Satz von 60 Prozent zu erreichen –, beinhaltet drei wesentliche und sich ergänzende Elemente: eine progressive Einkommensteuer, eine Körperschaftsteuer und eine progressive Vermögensteuer. Die Körperschaftsteuer stellt sicher, dass alle Gewinne besteuert werden, unabhängig davon, ob sie ausgeschüttet werden oder nicht. Sie fungiert für die Wohlhabenden faktisch als eine Mindeststeuer. Die progressive Einkommensteuer sorgt dafür, dass Besserverdiener mehr zahlen. Und mit einer progressiven Vermögensteuer würden die Ultrareichen einen Betrag leisten, der ihre tatsächliche Zahlungsfähigkeit widerspiegelt.“

Ein Beispiel: „Mit einer Vermögensteuer in Höhe von 2 Prozent auf Vermögen über 50 Millionen und 3 Prozent auf Vermögen über einer Milliarde Dollar (wie sie die Senatorin Elizabeth Warren 2019 vorgeschlagen hat) würde Buffett rund 1,8 Milliarden Dollar pro Jahr zahlen: das Tausendfache seiner 1,8 Millionen Dollar Einkommensteuern im Jahr 2015.“

Dass darüber hinaus noch spezifische Maßnahmen zur Ausweitung bzw. Etablierung des Sozialstaats nötig sind, soll an dieser Stelle nicht weiter vertieft werden, da der Sozialstaat in den USA nicht so einfach mit unseren Bedingungen verglichen werden kann.

Fazit

Das Auseinanderdriften von Arm und Reich ist in kaum einem Land so ausgeprägt wie in den USA. Mit beeindruckend aussagekräftigem Zahlenmaterial, das in dieser Rezension nicht einmal ansatzweise wiedergegeben wird, weisen dies die Autoren nach und machen gleichzeitig Vorschläge, wie eine Neuverteilung des Nationaleinkommens und Vermögens bewerkstelligt werden könnte. Auch wenn die Verhältnisse in den USA nicht eins zu eins auf Europa übertragbar sind, so sind doch sowohl die Entwicklung der Reichtums- und Eigentumsverhältnisse wie auch die Lösungsvorschläge für eine gerechtere Verteilung auf unsere Verhältnisse durchaus übertragbar.

Ein Buch für alle, die sich mit diesem zentralen gesellschaftlichen Problem, mit dem sich in Deutschland alle fortschrittlichen Kräfte werden beschäftigen müssen, auseinandersetzen möchten.

P.S. (Auf präzise Seitenangaben wurde bei den Zitaten verzichtet, da der Besprechung eine ebook-Version zugrunde liegt. )

Auf der website taxjusticenow.org, die die beiden Autoren eingerichtet haben, kann jeder Besucher „spielerisch“ unterschiedliche Lösungsvorschläge zur Verteilung des gesellschaftlichen Reichtums selbst ausprobieren. Leider auf die Situation in den USA beschränkt.

Umfangreiches Zahlenmaterial zur Ungleichheit weltweit findet man auf der website wid-world, an der neben den beiden Autoren über 100 Wissenschaftler mitarbeiten.

“Der Triumph der Ungerechtigkeit. Steuern und Ungleichheit im 21. Jahrhundert" Von Emmanuel Saez und Gabriel Zucman, Suhrkamp Verlag 2020, 279 Seiten, 22 Euro

Mehr zu Ungleichheit und Verteilungs - gerechtigkeit

Inkonsequenzen der jüngsten Verteilungsdiskussion

von Christoph Butterwegge

Womöglich besitzen inzwischen weniger als 45 hyperreiche (Unternehmer-)Familien mehr als die ärmere Hälfte der Bevölkerung, d.h. über 40 Millionen Menschen. Denn diese vom Deutschen Institut für Wirtschaftsforschung (DIW) stammende Zahl ist schon etwas älter.

Weiter lesen...

Alternativen zur wachsenden Ungleichheit

von Christoph Butterwegge

Selten war die Bundesrepublik Deutschland politisch so zerrissen wie nach dem parlamentarischen Trauerspiel in Thüringen und dem ihm folgenden Rücktritt Annegret Kramp-Karrenbauers als CDU-Vorsitzende. Um diese sich gewissermaßen auf der parteipolitischen Vorderbühne abspielenden Ereignisse verstehen zu können, muss man die gesellschaftlichen Hintergründe der Zersplitterung des Parteiensystems, des Niedergangs der beiden „Volksparteien“ und der Krise des parlamentarischen Repräsentativsystems einschließlich der sozialen Abstiegsängste in der unteren Mittelschicht und der (Wahl-)Erfolge des Rechtspopulismus ausleuchten.

Weiter lesen...

Corona-Virus in der EU: Gesundheitssysteme nicht vorbereitet

von Werner Rügemer

Der Corona-Virus hat die Gesundheitssysteme der Europäischen Union unvorbereitet getroffen. Die Ausrichtung am privatem Profit muss beendet werden

Weiter lesen...